Quel crédit immobilier doit on choisir quand on achète un logement, pour sa résidence principale, secondaire, ou pour un investissement locatif ? En fonction de ses objectifs et de sa situation patrimoniale et fiscale, il est pertinent de se poser les bonnes questions et de choisir le bon crédit.

Il existe différents types de prêts immobiliers, et différents procédés pour en optimiser l’utilisation.

Quel crédit pour un achat immobilier

PRET AMORTISSABLE

Un prêt amortissable est le type de prêt le plus courant (immobilier, consommation…).

Il se caractérise par un règlement d’échéances, appelées mensualités, qui se composent d’une partie d’intérêts et d’une partie de capital.

Cette partie permet de réduire le capital initialement emprunté au fur et à mesure du temps.

Plus le crédit avance dans le temps, et plus la partie des intérêts dans la mensualité se réduit.

PRET AMORTISSABLE AVEC REMBOURSEMENT ANTICIPE

Ce montage financier se caractérise par :

- un allongement de la durée du crédit afin de réduire la mensualité

- dégager ainsi un effort d’épargne disponible qui sera versé sur un contrat de capitalisation (assurance-vie).

Le principe consiste à générer plus d’intérêts avec la capitalisation que d’intérêts à payer sur le crédit.

Exemple : un crédit de 150 000 € qui est rallongé de 15 à 25 ans permet :

- augmenter la réduction d’impôt de 7 834 € au bout de 15 ans, soit un gain mensuel de 43,5 €.

- Réduire la mensualité de 300 €.

Le gain mensuel obtenu de 343,50 €, placé pendant 15 ans sur un contrat assurance vie permet de constituer 84 300 € net d’impôts (avec une rémunération de 4,50%) ; Le crédit restant à rembourser sera lui de 80 500 €. GAIN FINAL : 3 800€

Conseil : pour ce type de montage, il n’est pas nécessaire d’avoir un apport et il est impératif d’obtenir de la part de la banque qui finance aucune pénalité en cas de remboursement anticipé.

Il est nécessaire d’avoir un contrat de capitalisation bien géré afin de faire plus qu’une rémunération de 4,50% par an et ainsi augmenter le gain final ou rembourser le prêt avant les 15 ans.

PRET IN FINE

Dans ce type d’emprunt, le remboursement de la totalité du capital s’effectue à la dernière échéance, à la fin du prêt (in fine, en latin), grâce à la reconstitution du capital par la création d’un contrat d’assurance vie. Les mensualités ne servent qu’à payer les intérêts. Le montant total des intérêts payés est constant et beaucoup plus important.

Le prêt in fine fonctionne comme un découvert bancaire avec une date de remboursement prévu à l’avance. Le remboursement du prêt se réalisera alors soit par la vente du bien, soit avec le contrat assurance-vie prévu à cet effet.

Le prêt IN FINE permet d’offrir à l’acquéreur une double protection pour ces héritiers. En cas de décès de l’acquéreur, l’assurance décès remboursera le prêt à la banque, et les ayant droits hériteront du bien immobilier, et du contrat d’assurance vie.

Conseil : Ce type de prêt nécessite un apport initial minimum de 20% pour constituer la base du contrat d’assurance vie, et d’obtenir de la banque l’absence de pénalité de remboursement anticipé.

C’est la qualité de gestion du contrat d’assurance vie qui sera à la base d’un prêt IN FINE réussi, le taux d’intérêt sera un facteur secondaire car déductible.

Vous pouvez opter principalement pour trois type de gestions :

· Une gestion totalement garantie : 100% fonds euro : le capital est garanti à 100%.

· Une gestion prudente : elle est composée d’une partie en fonds euro, de fonds obligataires ou mixtes, et de fonds actions.

· Une gestion équilibrée : elle est composée d’une partie fonds euro mais moins importante qu’en gestion prudente, de fonds obligataires ou mixtes, et de fonds actions.

Quel différé pour votre crédit

Durant la période de construction du bien, et suite à la signature chez le notaire, trois possibilités de différé s’offrent à vous :

ANTICIPATION

(Période de 0 à 36 mois) =

vous réglez les intérêts durant la construction, et vous commencez l’amortissement de votre prêt à la livraison du bien

DIFFERE PARTIEL

(Signature notaire + durée déterminée de 0 à 24 mois) =

vous réglez les intérêts durant la construction et vous débutez l’amortissement à une date définie.

DIFFERE TOTAL

(Signature notaire + durée demandée de 0 à 24 mois) =

vous ne réglez rien durant la construction (sauf l’assurance du prêt) et vous commencez l’amortissement à une date définie

Le différé total est conseillé pour les personnes désirant ne pas faire d’effort d’épargne tant que la livraison du bien n’est pas effective.

Prêt à Taux Zéro

Principe du prêt à Taux Zéro

Le prêt à taux zéro 2016 est destiné à encourager les primo-accédants à acquérir leur résidence principale.

· Le PTZ fonctionne comme une avance de fonds de l’état, sans intérêts ni frais de dossier.

· Le PTZ est réservé aux ménages sous conditions de ressources pour l’acquisition d’une résidence principale neuve, ou vendue par le bailleur social à son occupant.

· Le PTZ finance jusqu’à 40% du logement, partout en France.

· Le remboursement du PTZ commence au bout de 5, 10 ou 15 ans.

Les critères d’acceptabilité du PTZ

Pour tout achat ou construction d’un logement neuf

· Le PTZ peut financer la construction ou l’achat de tout logement neuf.

Pour tout achat de logement ancien :

· Travaux importants l’assimilant à un local neuf ou la transformation d’un local, neuf ou ancien, en logement.

· Si les travaux représentent 25% du coût total de l’opération, et situé dans une commune spécifiée par un arrêté (création de surfaces habitables supplémentaires, modernisation, l’assainissement ou l’aménagement de surfaces habitables, des travaux d’économies d’énergie).

· Le PTZ peut financer une partie de l’achat d’un logement social ancien (exemple rachat d’un HLM par son locataire).

Banques concernées

Les banques qui ont passé une convention avec l’Etat. Ce sont elles qui décident ou pas d’octroyer le PTZ.

Les bénéficiaires du PTZ

Le logement doit être la résidence principale de l’emprunteur pendant au moins 6 ans. Le candidat au PTZ ne doit pas avoir été propriétaire de son logement principal sur les deux années précédant sa demande de PTZ, sauf si une des personnes du ménage est :

· Invalide sans pouvoir exercer d’activité professionnelle,

· Bénéficiaire de l’allocation adulte handicapé ou d’éducation spéciale,

· Victime d’une catastrophe naturelle, technologique, etc. ayant entrainé l’inhabitabilité définitive de son logement dans les 2 années précédentes.

Les conditions de ressources du PTZ

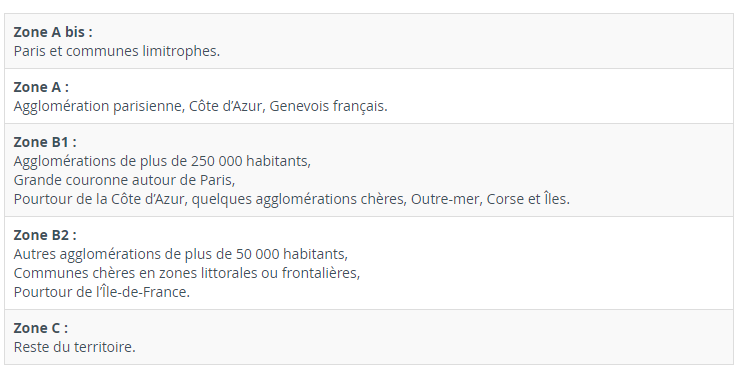

Pour bénéficier du PTZ, le demandeur doit justifier d’un revenu maximum (revenu fiscal de référence année n-2) à ne pas dépasser, en fonction de la localisation du logement et du nombre de personnes composant le ménage.

Les conditions du PTZ

Le logement acquis avec le PTZ doit devenir la résidence principale au plus tard 1 an après la fin des travaux ou l’achat du logement, sauf si :

· Le logement doit devenir la résidence principale pour la retraite dans les 6 ans ;

· Mutation professionnelle ;

· Divorce ou dissolution de PACS ;

· Invalidité ;

· Durée de chômage supérieur à 1 an.

Plafonds d’opération selon la zone géographique

Pourcentage à appliquer au plafond : 40%

Exemple de calculUn ménage avec 1 enfant (3 personnes) souhaite acheter un logement neuf en zone B1.

Le montant maximum du PTZ sera de : (maximum 230 000 €) x 40 % = 92 000 € maximum.

Les revenus retenus

Les ressources prises en compte correspondent au plus élevé des 2 montants suivants :

· La somme des revenus de l’ensemble des occupants du logement pour l’année n-2,

· 1/9ème du coût total de l’opération.

Les revenus pris en compte pour définir la tranche sont divisés par le coefficient familial.

1 personne1

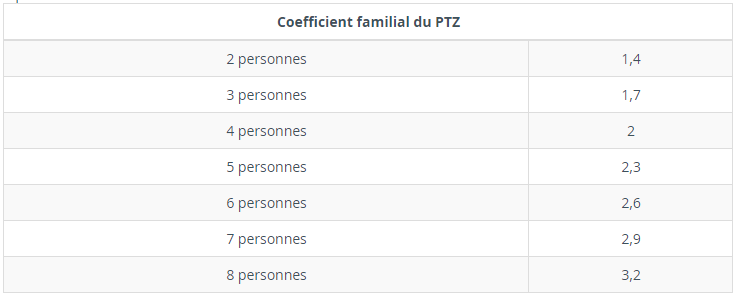

Le coefficient familial intervient dans les plafonds d’opération et dans la durée de remboursement du prêt.Conditions de remboursement

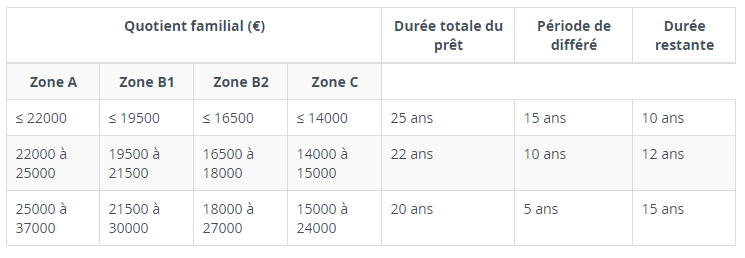

Le profil est déterminé en fonction du tableau suivant :

La durée de remboursement du PTZ 2017 dépend des revenus de l’emprunteur. Plus ses revenus sont élevés, plus la durée du prêt est courte.

La durée de remboursement se compose de 2 périodes :

· Différé du PTZ : un emprunteur dont le niveau de revenu n’excède pas 22.000 euros (en zone A) pourra donc profiter d’un délai de remboursement de 15 ans. Durant cette période, il n’aura à s’acquitter que du seul remboursement de son crédit immobilier principal.

· Le remboursement d’un prêt à taux zéro 2016 souscrit sur 25 ans ne s’effectuera donc que sur les 10 dernières années de celui-ci.

Le profil de remboursement à appliquer sera déterminé en fonction de la zone géographique du logement, des tranches de revenus et de la composition familiale

Liens Utiles

Si vous souhaitez calculer le montant de votre PTZ, rendez-vous sur la page Internet du Ministère de l’Egalité des Territoires et du Logement, ou sur le site de l’ANIL.

Prêt Action Logement 1%

Le prêt action logement : depuis 2006, la Participation des Employeurs à l’Effort de Construction (PEEC) bien connue sous les termes de 1% logement, 1% employeur ou encore 1% patronal, est un dispositif qui s’adresse aux employés des entreprises privées non agricole de plus de 20 salariés, désirant bénéficier d’un prêt à un taux avantageux dans le cadre d’un achat d’une résidence principale, d’un terrain à bâtir ou afin d’y effectuer des travaux.

Le prêt action logement 1%

(Ordonnance n°2005-895 du 2 aout 2005)

Qu’est-ce que le prêt à 1% ?

Ce dispositif créé en 1943 puis rendu obligatoire en 1953 obligeait jadis les entreprises industrielle et/ou commerciale de 10 employés ou plus, à participer à la construction de logements de leurs salariés à hauteur de 1% minimum de la masse salariale brute de l’année précédente.

Aujourd’hui, ce dispositif est toujours en vigueur mais a été abaissé à 0,45% minimum de la masse salariale brute depuis 1992 et est devenu obligatoire seulement pour les entreprises de plus de 20 salariés.

Le terme 1% logement est alors dépassé et a été remplacé en 2009 par le nom d’Action Logement. Cependant, la participation des employeurs est restée quasiment idem à 0,5% près, puisque : en plus des 0,45% minimum de cotisation obligatoire, la société doit verser 0,50% au Fond National d’Aide au Logement (FNAL), soit, 0,95% au total.

La participation à hauteur de 0,45% est divisée en deux parties :

· 0,40% sont attribués au financement direct des habitations des employés par l’intermédiaire d’aides financières ou de prêts.

· 0,5% consacrés aux logements des salariés immigrés par le biais de subventions uniquement.

C’est l’entreprise elle-même qui décide de la destination de sa cotisation. La plupart du temps, la participation est versée à un Comité Interprofessionnel du Logement, ou alors, à la Chambre de Commerce et d’Industrie.

Qui peut et comment bénéficier du prêt action logement 1%

Tous les salariés travaillant dans une entreprise privée non agricole de plus de 20 employés peuvent légitimement bénéficier de ce dispositif sans condition de ressources particulière. Toutefois, il se peut que des majorations soient attribuées en fonction des revenus.

L’Action Logement n’est pas un dû de l’entreprise. Il peut arriver que suite à une demande préalable à l’employeur, la salarié se voit refuser sa demande sous prétexte que : La société a déjà dépensé les fonds disponibles à ce sujet, ou alors, qu’elle préfère accorder cette cotisation à certains salariés en priorité (jeunes salariés, ordre de priorité entre les salariés…).

Si votre entreprise ne répond pas aux critères fixés pour l’attribution de l’Action Logement, renseignez-vous tout de même auprès de votre employeur afin de savoir s’il le propose, et prenez connaissance des autres dispositifs mis en place par la société, s’il y en a.

L’Action Logement pour le locataire et pour l’accédant

L’action logement est octroyée sous conditions spécifiques.

Pour les locataires

La subvention est accordée dans le cadre de :

· Avance LOCA-PASS : Subvention pour faciliter l’accès au logement.

· Garantie LOCA-PASS : Se porte garant du loyer de votre logement pour une durée de 3 ans quelle que soit la cause de l’impayé et s’adresse aux salariés n’ayant pas de contrat à durée indéterminée.

· Prêt Pass-Travaux : Pour toute rénovation et/ou travaux de son logement et les réparations des copropriétés endommagées.

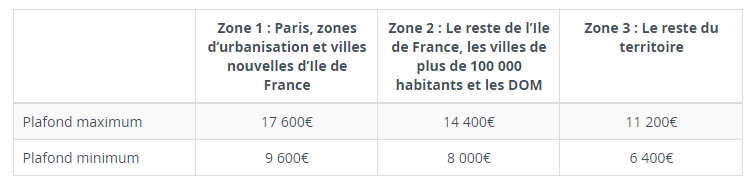

· Prêt relais mobilité : Pour tout changement de logement due à une mutation ou un plan social débouchant sur une perte d’emploi. Ce crédit permet d’acheter sa résidence avant d’avoir vendu son logement précédent. Il peut représenter jusqu’à 70% de la valeur totale du logement précédent et est soumis à des plafonds selon la zone géographique, pouvant aller jusqu’à 150000 € (Voir Prêt relais).

· Offre de logements locatifs : Ce sont des logements privés proposés par la société à ses employés. Cette offre ne concerne que les salariés de l’entreprise. Les dirigeants d’entreprises et les membres extérieurs à la société ne bénéficient pas de cette offre.

Le prix des loyers est inférieur à celui du marché et l’obtention de ce dispositif peut être soumis sous conditions (ressources, normes d’occupation…).

Pour les accédants à la propriété

Le logement acquis doit impérativement être une résidence principale pour pouvoir bénéficier du prêt à 1%.

Cependant, il se peut que cette aide soit accordée à vos ascendants, descendants ou conjoint afin qu’ils vous en fassent bénéficier.

Les conditions requises dans le cadre d’un achat immobilier sont :

· L’achat d’un programme immobilier neuf.

· L’achat d’un logement ancien sans rénovations à effectuées. Cette condition s’adresse aux personnes n’ayants jamais été propriétaires.

· L’achat d’un logement ancien de plus de 20 ans avec des rénovations à effectuer. Cette condition s’applique seulement si les travaux à entreprendre représentent au moins 20% du montant total de l’acquisition.

· L’achat d’un terrain à bâtir si la construction du logement se fait au cours des 4 prochaines années.

Caractéristiques de l’Action Logement

Le taux de crédit varie entre 0 à 2% maximum (hors assurance et garantie) et défie toute concurrence.

Le prêt est plafonné par secteur géographique et ne peut dépasser plus de 50% du montant total de l’opération, ou 60% si les ressources sont inférieures ou égales aux plafonds du PAS (Prêt d’Accession Sociale).

La durée du remboursement est comprise entre 5 et 20 ans maximum mais chaque organisation est libre de déterminer ses conditions.

Bon à savoir

· La demande d’Action Logement se fait directement auprès de l’employeur excepté pour le prêt relatif aux travaux d’amélioration qui est accordé en droits ouverts.

· L’employeur ne prête pratiquement jamais directement mais passe par le biais d’un organisme collecteur, à savoir : Le Comité Interprofessionnel du Logement ou La Chambre de Commerce et d’Industrie.

· Un couple travaillant dans deux sociétés distinctes bénéficiant du 1% patronal, a la possibilité de cumuler deux prêts différents auprès de leurs employeurs respectifs. Cependant, le total de ces deux prêts ne peut tout de même pas être supérieur à 50% du coût de l'opération final.

· L’entreprise peut demander une durée minimale d’ancienneté et peut refuser un prêt à un employé même s’il remplit les critères d’attribution.

Liens utiles :

URSSAF : Définition et explications du Fond National d’Aide au Logement (FNAL)

CCI : Chambre de Commerce et de l’Industrie

Annuaires des Comités Interprofessionnels du Logement

Prêts des collectivités

Les prêts des collectivités et organisme

Les mairies, départements et régions aident les ménages modestes à financer l’acquisition de leur logement par le biais de subventions et de prêts aidés.

Pour profiter de ce type de prêt des collectivités, il faut presque toujours justifier de conditions de ressources, ou acheter un logement en BBC.

Les crédits peuvent aussi servir à financer des travaux de réhabilitation « verts ».

Pour savoir comment en bénéficier, il faut contacter le service d’urbanisme de la mairie. Il est également possible de trouver des informations sur le site d’Habitat et Développement (Rubrique Faire des travaux, améliorer mon logement), qui donne une liste des dispositifs locaux et nationaux.

Prêt locatif social

Le PLS Prêt Locatif Social est un prêt bancaire particulier qui octroie des avantages spécifiques à son bénéficiaire. Il s’adresse aux personnes qui achètent un logement neuf conventionné et qui le mettent en location à des conditions de loyers et de ressources en dessous des conditions de marché.

Le dispositif Prêt Locatif Social (PLS)

Le régime de la TVA à 5,5 %

La livraison de logements sociaux locatifs est soumise à la TVA au taux réduit de 5,5 % au lieu de 20 %.

L’exonération de la taxe foncière

Les opérations financées à concurrence de plus de 50 % au moyen d’un PLS, sont exonérées de taxe foncière sur les propriétés bâties pendant une durée de 15 à 25 ans à compter de l’année qui suit celle de leur réalisation.

Statut du bailleur privé

Le bénéficiaire du PLS peut cumuler le statut du bailleur privé (mais le cumul n’est pas possible avec la loi Pinel).

Les conditions générales du prêt locatif social

· Le PLS s’adresse à tout investisseur personne physique ou morale qui réalise une opération locative.

· Le PLS est destiné à financer des logements correspondant à des niveaux de loyers et de ressources supérieurs au prêt locatif à usage sociale (PLUS *) dans des zones à marché tendu.

· Le PLS est distribué par la Caisse des Dépôts et Consignations (uniquement pour les OPHLM, SAHLM et SEM) et, par tous les établissements de crédit ayant signé une convention avec elle à savoir : Crédit foncier de France, Dexia, Crédit agricole, Crédit mutuel, Crédit coopératif.

* Ce prêt ouvre droit à l’APL

Définition de l’APL

L’Aide Personnalisée au Logement permet à ses bénéficiaires de réduire leurs dépenses de logement en allégeant :

· La charge de prêt pour les accédants à la propriété et les propriétaires qui occupent leurs logements ;

· La charge de loyer pour les locataires.

· Le barème de l’APL est révisé chaque année à une date fixée par décret (au 1er septembre pour 2005). Pour bénéficier de l’APL, il faut en faire la demande soit aux Caisses d’Allocations Familiales (CAF) soit aux Caisses de Mutualité Sociale Agricole suivant le régime de protection sociale du demandeur.

Les caractéristiques du PLS

Le montant du PLS ne peut être inférieur à 50 % du prix de revient de l’opération.

La durée de remboursement du prêt est négociée entre l’emprunteur et l’établissement de crédit.

Les frais de dossier ne peuvent dépasser 700 euros pour les personnes physiques.

L’établissement prêteur apprécie les sûretés nécessaires à la garantie du prêt.

Démarches préalables

Il est nécessaire d’obtenir une décision favorable d’agrément prise par le préfet.

Le dossier de demande de décision favorable d’agrément sert aussi à l’instruction de la convention APL.

L’instruction est assurée par la DDE et porte simultanément sur le projet de convention APL et sur la demande de décision favorable d’agrément.

Les opérations finançables par un PLS

Le PLS peut financer les opérations suivantes

· L’acquisition de droits de construire ou de terrains destinés à la construction de logements neufs à usage locatif et suivie de la construction de ces logements ;

· La construction de logements à usage locatif ;

· L’acquisition de logements et d’immeubles destinés à l’habitation, ainsi que, le cas échéant, les travaux d’amélioration correspondants ;

· La réalisation des dépendances de ces logements ;

· L’acquisition et la transformation en logements de locaux affectés à un autre usage ;

· Les travaux d’amélioration ou les travaux de transformation exécutés sur des logements et des locaux cédés à bail emphytéotique par l’Etat, les collectivités locales, ou leurs groupements ;

· La réalisation d’opérations de logements foyers à usage locatifs tels que définis aux articles R 351-55 et R351-56 du code de la construction et de l’habitation ;

· L’acquisition de logements à usage locatif dans le cadre d’une vente en l’état futur d’achèvement (VEFA).

Les conditions à remplir par le particulier demandeur du PLS

Il doit s’engager à gérer lui-même le logement financé par un PLS ou à en confier la gestion à une personne ou un organisme agréé par arrêté du ministère chargé du logement.

Il peut avoir constitué une société civile avec d’autres personnes physiques.

Un financement propre minimum

L’emprunteur doit contribuer au financement de l’opération par un financement propre à hauteur de 10% minimum du prix de revient prévisionnel.

En neuf, le prix de revient prévisionnel correspond à la charge foncière + le prix de revient du bâtiment + les honoraires des architectes et techniciens.

En acquisition amélioration, le prix de revient prévisionnel correspond à la charge immobilière + le prix de revient du bâtiment + le coût des travaux + les honoraires des architectes et techniciens.

Le prêt 1% logement peut participer à la construction du financement propre.

Un conventionnement obligatoire

· Une convention doit obligatoirement être signée entre l’Etat et le bénéficiaire du PLS. Cette convention détermine les obligations et les droits respectifs du propriétaire et des locataires du ou des logements qui ont fait l’objet de la convention ;

· La durée de la convention :

L’octroi du prêt social à un particulier est subordonné à la signature d’une convention.

La convention est consentie pour une durée au moins égale à la durée du prêt. Toutefois elle ne peut être inférieure à 15 ans ni supérieure à 30 ans.

Pour que les locataires puissent bénéficier de l’APL elle doit être, soit publiée au bureau des hypothèques, soit inscrite au livre foncier.

Conditions de la location

Pendant toute la durée de la convention, l’emprunteur s’engage à louer à des personnes qui, au jour de l’entrée dans les lieux, ont des ressources nettes annuelles imposables cumulées avec des autres personnes occupant le logement ne dépassant pas un plafond en vigueur.

L’occupation des lieux

Les logements doivent être occupés à titre de résidence principale.

Les logements ne peuvent être loués ou occupés à quelque titre que ce soit ni par les ascendants ou les descendants, ni par ceux du conjoint, ni par le conjoint du signataire de la convention.

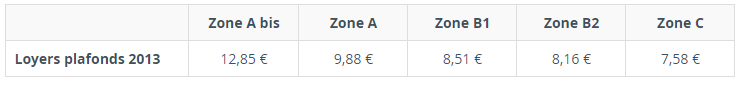

Le loyer

Pendant toute la durée de la convention, l’emprunteur propriétaire bailleur s’engage à respecter des plafonds de loyer exprimés en m² de surface utile.

APL

La signature de la convention ouvre droit à l’APL pour le locataire sous les conditions de ressources.

Les plafonds de ressources du PLS

Plafonds applicables pour les conventions conclues en 2013

Les montants indiqués au tableau sont à comparer avec les ressources annuelles imposables de l’année N -2.

Exemple : Pour une entrée dans les lieux en 2013, l’appréciation des ressources se fait avec l’avis d’imposition de l’année 2011.

Les plafonds de loyer du PLS

Il s’agit du loyer plafond mensuel par m² de surface utile (surface habitable + moitié des surfaces annexes : caves, balcons, loggias,)

Prêt relais immobilier

Vous souhaitez acheter un nouveau logement mais vous n’avez pas encore vendu le précédent. Le prêt relais vous permet de mener de front cette opération et de réaliser vos projets.

Définition du prêt relais

Le prêt relais concerne l’ensemble des propriétaires de biens immobiliers désirant acheter un nouveau logement avant même d’avoir vendu le précédent. La revente de biens immobiliers prenant parfois plus de temps que l’achat en lui-même, ce prêt permet de disposer des fonds nécessaires à l’achat du nouveau logement en attendant la revente du bien initial.

Avantages du prêt relais

Grâce à ce crédit relais, vous pourrez bénéficier rapidement de fonds et saisir les offres intéressantes disponibles sur le marché. Il vous sera alors possible d’acquérir un nouveau bien immobilier avant même d’avoir revendu le précédent.

De plus, bon nombre de personnes sont dans l’obligation de louer pendant la période « achat/revente ». Ce prêt vous permet de préparer sereinement l’installation dans le nouveau bien et évite de ce fait, plusieurs déménagements.

Montant du prêt relais

Afin de déterminer le montant du prêt, il est nécessaire au préalable, de faire évaluer la valeur réelle du bien destiné à la vente par un agent immobilier, notaire ou une autorité compétente. De cette évaluation découlera un financement à hauteur de 50% à 80% (les montants dépassant très rarement les 70% en pratique) du bien immobilier.

Taux d’intérêts

Les taux d’intérêts relatifs à ce genre de prêt sont plus généralement inférieurs aux prêts dits « classiques ». Les taux varient bien évidemment selon les organismes préteurs.

Le remboursement

Deux formes de remboursements viennent s’offrir au contractant du prêt relais :

· Dans le 1er cas, l’emprunteur ne rembourse que les intérêts et la prime assurance jusqu’à ce qu’il ait vendu son bien initial. Il sera alors en mesure de rembourser la totalité du capital en un seul coup. Au niveau coût global, cette solution est très avantageuse mais peut parfois être lourde à porter et peser sur les finances de l’emprunteur.

· Dans le 2ème cas, l’emprunteur n’as aucune mensualité de remboursement, si ce n’est la prime d’assurance, et doit rembourser la totalité du capital emprunté dès lors qu’il a vendu son bien initial. Cette solution permet d’alléger les mensualités du vendeur mais alourdie le remboursement final en contrepartie.

Prêt relais « sec » ou « jumelé »

On appel crédit relais « sec » un prêt qui permet de couvrir entièrement le financement du nouveau logement. Auquel cas il n’est pas nécessaire d’avoir recours à un prêt complémentaire.

Cependant dans bon nombre de cas, il est nécessaire de contracter un prêt complémentaire en raison de la marge de sécurité prévue par l’organisme prêteur. En d’autres mots, rares sont les cas où le crédit obtenu couvre l’intégralité du financement immobilier. Il est donc nécessaire d’avoir recours au crédit relais « jumelé » consistant à avoir d’un côté, un prêt relais à hauteur de 60 à 80% et de l’autre un crédit complémentaire visant à détenir le capital nécessaire à l’achat du bien.

Attention : Le GROUPE GPYP vous conseille de ne pas souscrire à ce genre de prêt si vous désirez vendre un bien situé dans une zone immobilière peu active et où les périodes de ventes risques d’être très longues.